Cách quy đổi lương net sang gross? Nên quan tâm tới loại lương nào?

Lương net là gì? Lương gross là gì?

Lương gross là tổng thu nhập của người lao động. Lương gross bao gồm lương cơ bản, phụ cấp, trợ cấp, hoa hồng và các khoản đóng bảo hiểm, thuế mà người lao động cần phải trả.

Lương net là số tiền thực tế mà người lao động có thể nhận được và “chi tiêu được”. Theo quy định thì người lao động cần phải đóng bảo hiểm và các loại thuế thu nhập cá nhân. Sau khi trừ đi các khoản này, số tiền mà họ có thể bỏ túi chính là lương net.

Người lao động và doanh nghiệp nên quan tâm đến lương net hay lương gross?

Ở Việt Nam, các công ty nước ngoài thường trả lương gross, trong khi các doanh nghiệp quốc nội lại ưa chuộng trả lương net. Vì sao lại có sự khác biệt này?

Lý do phổ biến nhất là tính minh bạch.

Về nguyên tắc, các cơ quan BHXH và cơ quan thuế tính khoản thu từ người lao động dựa trên tổng lương gross. Doanh nghiệp chọn trả lương gross sẽ tính toán các khoản nộp thay người lao động từ đúng con số này và đảm bảo nộp đủ tiền. Ngược lại, từ mức lương gross, người lao động cũng có thể chủ động tính được số tiền bảo hiểm, tiền thuế mà công ty đã đóng thay, từ đó đối chiếu với số lương thực tế mà mình được nhận.

Trong khi đó nếu ký hợp đồng lương net, một số doanh nghiệp sẽ mập mờ khi khai báo lương net thành lương gross với các cơ quan chức năng. Vì lương net thấp hơn lương gross nên mức đóng bảo hiểm, thuế mà công ty phải nộp thay người lao động sẽ thấp hơn.

Đây là một “chiêu trò” hiệu quả để các công ty giảm bớt chi phí và tiết kiệm tiền mặt. Tuy nhiên điều này có ảnh hưởng to lớn đến quyền lợi của người lao động. Do đóng ít tiền bảo hiểm hơn, quyền lợi của họ sẽ giảm đi, nhất là trong các trường hợp thai sản, tai nạn lao động, các quyền lợi an sinh xã hội khác,...

Dĩ nhiên cũng có trường hợp tuy ký hợp đồng lương net nhưng doanh nghiệp vẫn nộp đúng và đủ số tiền thuế, tiền BHXH cho người lao động. Nhưng để đảm bảo tính minh bạch và chủ động giữa cả hai bên, người lao động và doanh nghiệp nên ký hợp đồng theo lương gross.

Cách quy đổi lương net sang lương gross theo quy định

Ta có công thức biểu diễn mối quan hệ giữa lương net và lương gross như sau:

LUƠNG NET = LƯƠNG GROSS - (BHXH + BHYT + BHTN + THUẾ TNCN)

Cách tính cụ thể các thành phần trong đó như sau:

1. Tỷ lệ trích đóng các khoản bảo hiểm

Tỷ lệ trích đóng các khoản bảo hiểm mới nhất, theo quy định kể từ ngày 1/1/2018 lần lượt là:

BHXH: 8%, BHYT 1,5% và BHTN 1%.

=> Tổng cộng: 10,5%

-. Mức lương tham gia bảo hiểm: Được ghi theo bảng lương và hợp đồng lương của doanh nghiệp với người lao động. Đối với người lao động hưởng lương theo sản phẩm hoặc lương khoán thì ghi mức lương tính theo thời gian để xác định đơn giá sản phẩm hoặc lương khoán.

- Phụ cấp phải được cộng vào để tính bảo hiểm bắt buộc bao gồm: phụ cấp chức vụ, trách nhiệm, nặng nhọc, độc hại, nguy hiểm, thâm niên, khu vực, phụ cấp lưu động, phụ cấp thu hút và các loại phụ cấp có tính chất tương tự.

- Các khoản bổ sung khác đã thỏa thuận cũng được gộp vào để tính bảo hiểm bắt buộc.

Các khoản bổ sung không được gộp vào để tính BH bắt buộc bao gồm: tiền thưởng sáng kiến; tiền ăn giữa ca; các khoản hỗ trợ xăng xe, điện thoại, đi lại, tiền nhà ở, tiền giữ trẻ, nuôi con nhỏ; hỗ trợ khi người lao động có thân nhân bị chết, người lao động có người thân kết hôn, sinh nhật của người lao động, trợ cấp cho người lao động gặp hoàn cảnh khó khăn khi bị tai nạn lao động, bệnh nghề nghiệp và các khoản hỗ trợ, trợ cấp khác.

2. Thuế thu nhập cá nhân (TNCN)

2.1. Thuế TNCN với lao động dài hạn (thời gian hợp đồng > 3 tháng)

Thuế TNCN với lao động dài hạn được tính như sau:

Thuế TNCN = Thu nhập tính thuế x Thuế suất

= (Thu nhập chịu thuế - Các khoản giảm trừ) X Thuế suất

= (Tổng thu nhập - Các khoản được miễn thuế - Các khoản giảm trừ) x Thuế suất

Trong đó:

(1) Tổng thu nhập: Lương gross

(2) Các khoản được miễn thuế:

-

Tiền ăn giữa ca, ăn trưa không vượt quá: 730.000 đ/tháng (Nếu doanh nghiệp tự nấu ăn, mua suất ăn, cấp phiếu ăn cho nhân viên thì sẽ được miễn toàn bộ, tức là không tính vào thu nhập chịu thuế TNCN)

-

Tiền phụ cấp trang phục không quá 5.000.000đ/năm. (Nếu bằng hiện vật thì được miễn toàn bộ)

-

Mức khoán chi phụ cấp điện thoại, công tác phí theo quy chế của công ty

-

Tiền trả hay thuê nhà không vượt quá 15% tổng thu nhập chịu thuế (chưa bao gồm tiền thuê nhà, điện nước và dịch vụ kèm theo)

-

Phần tiền chênh lệch giữa tiền làm thêm giờ vào ngày nghỉ, lễ, làm việc ban đêm so với tiền làm ngày bình thường. Ví dụ: Làm ban ngày được 40.000 đ/h nhưng làm thêm giờ ban đêm được 60.000 đ/h. Suy ra thu nhập được miễn thuế là: 60.000đ - 40.000đ = 20.000đ/h.

-

Khoản tiền nhận được do tổ chức, cá nhân chi cho đám hiếu, hỉ của bản thân và gia đình người lao động theo quy định chung của tổ chức, cá nhân.Tổng số chi có tính chất phúc lợi nêu trên không quá 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế của doanh nghiệp.

-

Những khoản phúc lợi khác, hoặc các khoản phúc lợi trên nhưng vượt quá giá trị quy định sẽ được tính vào thu nhập chịu thuế TNCN. Ngoài ra trong hợp đồng lao động, tất cả các khoản phụ cấp phải được quy định rõ điều kiện hưởng và mức hưởng.

(3) Các khoản giảm trừ:

- Giảm trừ gia cảnh: Đối với người nộp thuế là 9 triệu đồng/tháng, 108 triệu đồng/năm. Đối với mỗi người phụ thuộc vào người nộp thuế: 3,6 triệu đồng/tháng. (Trong trường hợp có người phụ thuộc, phải đăng ký người phụ thuộc giảm trừ gia cảnh với cơ quan)

- Các khoản bảo hiểm bắt buộc: 10,5% của Tổng thu nhập (Lương gross)

- Các khoản đóng góp từ thiện, nhân đạo, khuyến học

(4) Thuế suất:

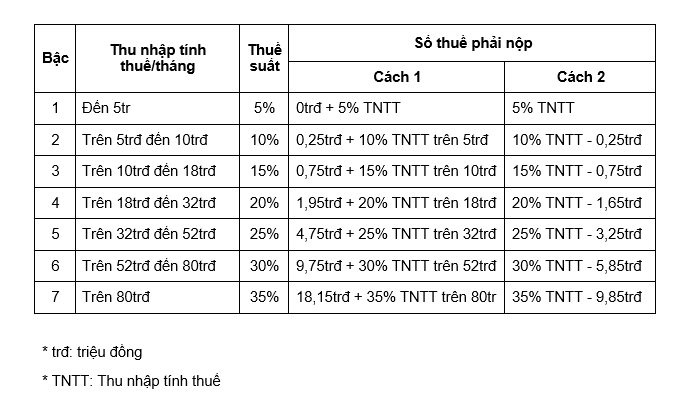

Thuế suất thuế TNCN được biểu thị trong Biểu thuế luỹ tiến từng phần, quy định tại Phụ lục 01/PL-TNCN, Thông tư số 111/2013/TT-BTC.

Quy định cụ thể như sau:

2.2. Thuế TNCN với lao động thời vụ (thời gian hợp đồng > 3 tháng)

Thuế TNCN được khấu trừ cho trường hợp người lao động cư trú tại địa bàn, không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới ba (03) tháng, và có tổng mức trả thu nhập từ hai triệu (2.000.000) đồng/lần trở lên. Mức khấu trừ: 10% trên thu nhập trước khi trả cho cá nhân.

VD: Công ty A ký hợp đồng lao động với 1 nhân viên trong thời gian 2 tháng, mỗi tháng trả thu nhập 3.000.000đ và phụ cấp tiền ăn là 300.000đ.

Cách tính thuế TNCN lao động thời vụ (thời gian hợp đồng > 3 tháng) như sau:

Thuế TNCN phải nộp = (3.000.000 + 300.000) X 10% = 330.000

Như vậy trong trường hợp lao động thời vụ thì tiền ăn ca không được miễn giảm thuế TNCN.

2.3. Cách tính thuế TNCN cho cá nhân không cư trú

Cách tính thuế TNCN cho cá nhân không cư trú như sau:

Thuế TNCN phải nộp = Thu nhập chịu thuế X 20%